上周最爆新聞莫過於內地爛尾樓斷供潮,影響由一眾內房蔓延至內銀,更令恒指一周急挫6.6%或1,428點,表現遠差於美股。事實上,內地樓市無奇不有,究竟今次事件有何特點?下文將嘗試整理一下。

1. 爛尾樓斷供潮有幾大? 據媒體報道,截至昨日為止,有關項目涉及286個、遍及25個省份,較早前所指的150個樓盤、20個省份進一步擴大。在各個省份之中,早前爆發村鎮銀行存戶未能提款事件的河南省,更被指是重災區。

2. 哪間房企涉及最多項目? 據報有關開發商包括恒大(3333)、新力(2103)、世茂(813)、融創(1918)、康橋悅生活(2205)、鑫苑服務(1895)、正商實業(185)及美好置業等,而牽涉最多項目者仍以深陷債務危機的恒大最多。

3. 事件起因是甚麼? 今次斷供潮風波正正由一個恒大樓盤開始,上月30日,江西景德鎮恒大瓏庭樓盤業主發出了一份「強制停貸告知書」,控訴恒大於去年5月因資金斷鏈停工,警告需於今年10月底前復工,否則全體業主將會在11月停止償還銀行按揭,以保障自己的合法權利。有關聲明隨即觸發多地爛尾樓業主響應,以向地方政府及發展商施壓。

4. 遠因又是甚麼? 這可追溯至內地於2020年收緊內房「三條紅線」,其中要求包括剔除預收款後的資產負債率不得大於70%、淨負債率不得大於100%,以及現金短債比不少於1倍,不達標者將會影響其新融資。在新政策影響下,恒大、融創等多間內房亦逐漸出現資金問題,從而令旗下項目延後,甚至爛尾。

5. 為何內銀也有責任? 有爛尾樓業主控訴,銀行違規發放資金予建築商,未有按規定將所繳房貸存入監管帳戶,而且亦未有履行資金監管的義務。根據內地規定,開發商必須將預售資金存入銀行專用監管賬戶,而且只能用作項目建設,不得隨意支取及使用。然而,今次事件側面說明了部份項目預售資金監管不足,導致工程缺錢。

6. 哪間內銀最多相關貸款? 據各銀行近日公佈,興業銀行涉及斷供潮相關按揭貸款餘額16億(人民幣,下同)最多,當中不良貸款餘額7,500萬元,已停止還款按揭3.84億元。農行(1288)、工行(1398)相關按揭貸款餘額各有6.6億及6.37億,郵儲行(1658)、交行(3328)各有1.27億及1億,招行(3968)則有1.2億,建行(939)及中行(3988)則未有公佈。股價方面,上述7間在港上市內銀中,過去一周則以招行及郵儲行跌幅最大,分別跌15%及13%,其餘五大內銀分別跌逾5%至7%不等。

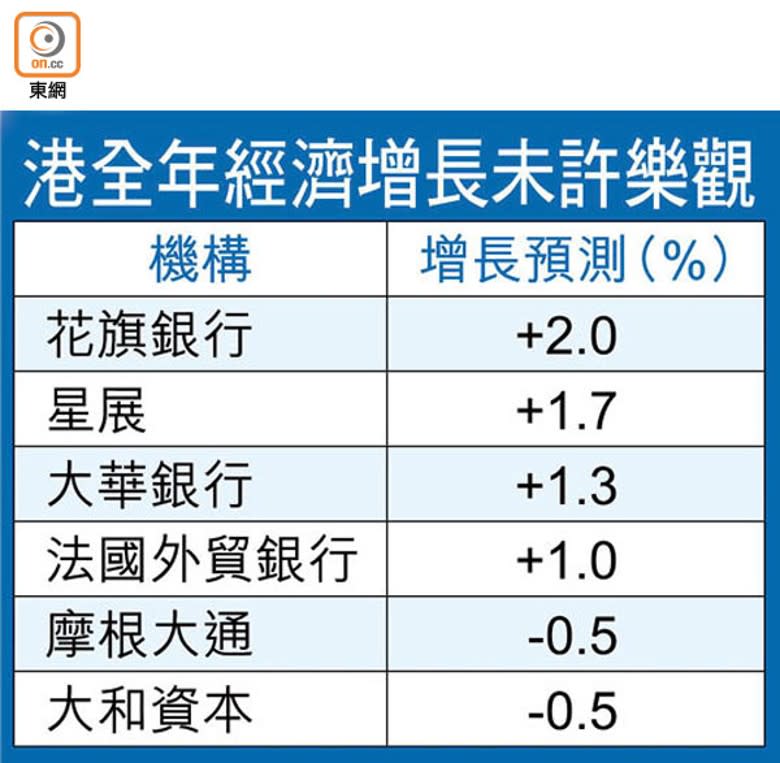

7. 大行點睇內銀影響? 花旗認為,一旦發展商違約,銀行無法收回資金,加上業主集體斷供,有機會產生5,610億元不良貸款。即使對銀行整體影響可控,但建行、郵儲行及工行等國有銀行可能面臨更多按揭貸款風險。惟綜合各項因素後,花旗認為風險敞口較大的是平安銀行、招行和興業銀行。

8. 港銀又會否受累? 穆迪日前表示,港銀在內地貸款資產風險正在上升。該行預期內地貸款佔港銀總貸款額5%至35%,其中內房貸款佔兩成至三成;而且港銀對內房大部份貸款均是離岸貸款,風險較在岸貸款更高。至於港銀去年內房總貸款額中,以滙豐(005)及中銀(2388)最多,分別有1,633億及1,065億港元;而佔貸款總額比例則以東亞(023)及中銀較高,各有11%及7%。

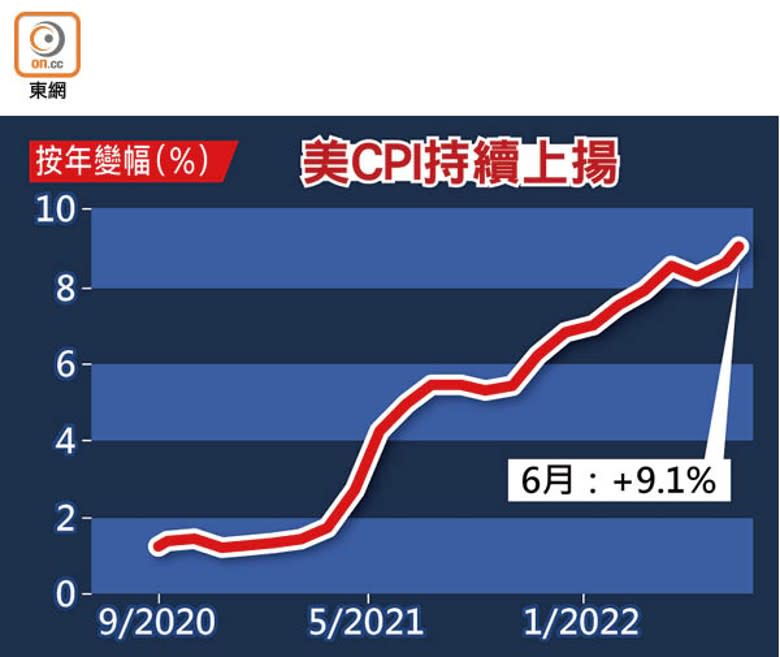

9. 內地官方有何回應? 中銀保監已表示高度重視,並將引導金融機構市場化參與風險處置,加強與住建部門及人行工作協同,支持地方政府積極推進「保交樓、保民生、保穩定」工作,以及繼續堅持「房住不炒」定位。另一方面,人行前行長戴相龍就認為,中國不會出現像美國2007年般爆發「次貸危機」,又指中國下半年經濟將有逾5%增長。但值得留意的是,國統局早前公佈今年上半年GDP僅按年增長2.5%。

10. 斷供業主也違法? 雖然遇上爛尾樓無疑是受害者,但據內媒引述法律人士指,斷供業主的集體停貸告知書沒有法律效力,事件或會影響到業主的徵信問題,甚至被銀行列入失信名單。

總括而言,事件影響之大,相信中央不得不出手干預,惟內地民眾對樓市信心必然大減,短期內亦難以恢復,那怕更多「西瓜換房」、「大蒜換房」的曲線減價,以至內地多地容許提取公積金買樓、實行「一人買樓全家幫」等政策,也難以挽回樓市劣勢。

在如此情況下,民眾不再買樓,房企銷售轉差,資金更難回籠,恐怕有更多爛尾樓出現,猶如陷入一個惡性循環。又即使解決了爛尾樓斷供潮,未來恐怕還有劈價潮、負資產潮陸續有來,那麼所有內房股,以至內銀股,想撈底似乎仍言之太早。

盧卡股 https://www.facebook.com/lokastock

密切留意BossMind動向!立即CLS

FB Instagram Youtube

Powered by Mercury

Adblock test (Why?)

盧卡股主場|內地爛尾樓斷供潮十個為甚麼? - Yahoo

Read More